財報是最好的晴雨表。看一家公司財報反映出的是該企業一定時間的經營狀況,多家公司橫向對比,折射的則是行業走向及背後的商業模式差異。恰逢財報季,近段時間服務電商的代表美團,以及實物電商的代表拼多多、阿里、京東紛紛發布Q1財報,讓我們扒開財報,以拆解端倪。

1、 古典互聯網時代的實物電商 VS 新消費時代的服務電商

實物電商層面,最具代表性的無疑是阿里巴巴、京東、拼多多。

阿里方面,雖然受罰款影響,但自身營收夠強。財報顯示,阿里巴巴集團第四財季營收為1873.95億元人民幣,同比增長64%;2021財年全年營收7172.89億元,去年同期5097.11億元;2021財年全年淨利潤1503.08億元,去年同期1492.63億元。

京東方面,自從完成了基礎設施搭建,就一直在盈利的路上狂奔。在營收方面,2021年第一季度京東集團錄得收入2032億元,較2020年同期增加39.0%。

拼多多方面,一季度營收221.67億元,較去年同期的65.41億元,同比增長239%。非通用會計準則下,平台一季度歸屬於普通股股東的淨虧損為人民幣18.903億元,對比去年同期淨虧損為人民幣31.696億元,淨虧損大幅收窄。

而服務電商方面,最備受關注的則是美團

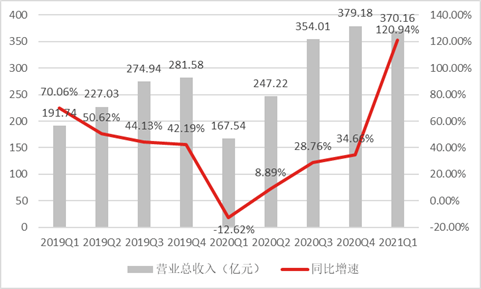

日前也發布了自己的2021年一季度財報。財報顯示,美團2021年一季度公司營收370億元,較去年疫情期間同比增長120.9%,實現穩健增長。截至2021年3月底,美團年度交易用戶數和活躍商戶數均創歷史新高,分別為5.7億和710萬。不過,淨虧損達到38.92億。

通過財報對比,我們其實可以有以下幾點觀察:

消費確實回暖了

相比去年一季度,無論是實物電商的阿里、京東、拼多多,還是服務電商的美團,今年的業績增速都很明顯,也大幅高於2019年的同期增速。

盈虧差距明顯:衣服和電器自然比吃飯要貴

雖然都在增長,但實物類電商營收明顯要高於服務類電商。阿里的經營利潤(剔除反壟斷罰款後)超過百億,京東的淨利潤為36億,而美團方面仍處於虧損狀態。其實不只是美團,尚未上市的服務電商滴滴不用發財報,但也一直都在虧損當中。

實物電商與服務電商的盈虧差異,其實從最基礎的成本收益角度就已經顯露出差異。從履約成本來看,我們以天貓和美團為例進行比較。實物電商的參與方包括平台、商家、快遞、用戶;服務電商的參與方包括平台、商家、騎手、用戶。

但外賣方面平台方需要承擔配送成本,而實物電商的快遞成本由商家自己掌握,然後靈活定價,給快遞員的收派件提成其實也已經在快遞費里面了。在這個過程中,外賣平台需要對騎手收入負責,而實物電商平台不需要對快遞員負責,需要負責的是快遞公司。

這樣的結果就是一筆淘寶交易,平台和商家兩方分成就行,配送是別的公司的事兒;而一筆外賣服務,商家、平台、平台騎手三方參與分配,存在配送成本,因此平台的成本和商家的成本都被拔高。

從毛利率來看,實物電商毛利本身就高於服務電商。

拼多多和美團都在虧損,但拼多多毛利高達114億,毛利率達到52%,而美團的毛利率也只有對方的1/3。生活服務類商品毛利很低,商品的損耗也高,雖然銷售頻次高,但對應的人工成本也高。

可以說,從成本結構到毛利的差距,決定了實物電商與服務電商之間盈虧層面的差距。都是電商,但一個賣高客單價的零售用品,一個賣飯賣菜,結果就是盈利狀況大相徑庭,並不在同一起跑線上。

2 、換湯不換藥:“佣金”與“另類佣金”的經濟學差異

處理好邊際收益與邊際成本的關係,是任何一個生意都繞不開的環節。當邊際收益遠遠大於邊際成本,這說明平台具備強大的盈利能力。

從收入結構來看,一方面是最直接的佣金收入。所謂佣金,只是一個稱號,同樣性質的費用在實物電商與服務電商中都有,只是叫法不同罷了。

美團核心業務是外賣業務,一季度佣金收入184億,相當於每天兩億;而阿里的核心業務是電商,佣金改了個名字叫客戶服務費,這筆收入在一季度是636億,除以90天就是每天7億;而京東零售的服務收入(即佣金)是279億,相當於每天3.1億。

都在行佣金之實,但名稱不同造成的關注度也不同。外賣作為高頻的本地生活服務事關吃飯這件頭等大事,有關餐飲商家的佣金的話題更容易引發關注,但實際上,淘寶店家、拼多多店家現在也投入了越來越貴的廣告費用, “因為現在的淘寶,你不多買廣告,想把量做起來幾乎是不可能的”。

從經濟學角度來看,實物電商商品毛利高,淘寶上買衣服,京東上買電器,價格貴個幾塊甚至十幾塊的,用戶感知不到,價格敏感性則相對較低。而外賣不同,外賣是一日三餐,吃的東西一貴,消費者感知太強,價值認知相對確定。這就意味著實物電商擁有較強的自主定價權去覆蓋成本,而服務類電商卻沒有。

就像線下消費,人們通常願意買高於成本價許多的服裝鞋帽,因為自己不知道成本是多少,信息是不對稱的。但面對比正常價要高一些的餐飲套餐第一感覺就是“這裡飯好貴”,因為信息透明度高,二者形成一種溢價認知偏差。

另一方面,從佣金以外收入來看。

淘寶、天貓的盈利模式包括廣告收入、交易佣金、服務年費、技術支持費等多個方面,而美團方面雖然釋放出了從佣金收入占主導到廣告營銷占主導的轉變信號,但佣金仍佔總收入大部分。

可以看出,淘寶、天貓等實物電商本身成本構成較為簡單,而且多元的收入模型可以幫助它們分攤流量成本,增加收益。而美團等服務電商則不同,收益主要依靠佣金。在履約成本費用方面,距離、勞動力、時段、天氣、交通等因素都需要考慮在內,影響成本的X因素也更加複雜。

因此,實物電商不需要高佣金,因為商家在平台上投入的廣告營銷費用就足以保證收入。對於平台來說,一旦平台流量池完成基礎建設,這部分來自廣告的收入比靠一筆筆交易積累出來的佣金收入要可觀的多。

而商家方面,則會在價格敏感相對低的實物商品上進行成本覆蓋,其實還是“羊毛出在狗身上讓豬買單”的玩法。但因為最直接的佣金較低,用戶主觀上並沒過多商品外消費的感覺,故而沒太多爭議,而服務電商則正好相反。

然而最近看到網上有評論人士拿淘寶京東的佣金與美團滴滴的佣金進行對比,這其實並不合理。任何收費以及價格機制的設定都得具體情況具體分析,一概而論不合理、也不聰明。

3 、回歸底層邏輯:“人找貨”與“貨找人”的模式差異

以美團為代表的服務電商與阿里、京東為代表的實物電商,不能簡單粗暴的佣金對比,根源體現在二者不是同一類商業模式。

雖然實物電商與服務電商都是交易平台,也都依靠規模經濟與範圍經濟,但側重點卻不同。一個是基於消費者自身需求人找貨的購物體驗,一個是LBS即基於位置的貨找人的服務。

實物電商的特點是更側重規模,規模越大,平台化成本越低,後期實物電商進化出了社交電商,團購價格更低,本質上就是實物電商的規模經濟特性使然。

對於實物電商,產品品類倒是其次,一些垂直電商,比如得物、寺庫以及轉轉等二手電商,也能存活就是例證;

而服務電商靠規模經濟建立起護城河之後,更依賴多品類多供給來滿足消費者的需求。

美團就是典型的案例,外賣業務靠規模化構建起護城河,但是外賣本身並不產生太大收益,要靠多元化擴張,畢竟只要把兩種或更多的產品合併在一起運營比分開來生產的成本要低。

比如美團酒店、出行等,就是將基於本地的服務搬到異地,再复制一個美團生活圈。美團通過外賣獲取流量後,在和其他業務進行相互轉化,產生單位流量的價值,用戶粘性也強。

服務電商更強調場景和供給,因為不同場景和不同供給覆蓋用戶不同的需求。於是,萬物皆可到家,人在哪服務就在哪。

這也是為什麼哈囉出行、滴滴、餓了麼等廣義上的服務電商,紛紛開啟多元化擴張,多範圍開展服務化的緣由。

對於美團來講,如今正處於商業蛻變第二階段的深水期,商業前景大,畢竟相對標品的實物電商都跑出來,拼多多、京東、阿里等一眾巨頭,非標品的服務電商的市場空間絲毫不遜色於實物電商。

一方面,服務產品品類豐富,意味著未來可以拓展的垂類很多,也不乏市場規模很大的品類,比如衣食住行等領域。另一方面,存量市場中仍然有很大的增長潛力。在移動互聯網下半場的深水區,美團Q1數據用戶數季度新增近6000萬,超過行業,商戶數也創新高。這說明服務電商增長仍未見頂。

美團最近也進行了外賣費率調整,將原來的平台服務費,即大眾理解的“佣金”,細分為“技術服務費”與“履約服務費”,讓收費標準透明化,同時也給了商家更多的選擇權。一季度的變現率略有上升到14.4%。而美團從單筆外賣訂單掙的錢,只有0.28元——2020年數據顯示,美團每筆外賣客單價為48.18元,分到平台的錢,為6.53元,扣除騎手工資等成本,只剩0.28元。這是美團改變的重要一步。

認清兩種電商的模式差異化,同時以長期主義的視角來審視服務電商,才能正確理解佣金問題,正確理解美團。

本文轉自微信公眾號“互聯網江湖”(ID:VIPIT1),作者:互聯網江湖團隊